Аудит-консалт

аудиторские и консалтинговые услуги

Готово ли ваше предприятие к выездной налоговой проверке?

Согласно НК РФ, под выездной налоговой проверкой понимается комплекс действий по проверке первичных учетных и иных бухгалтерских документов налогоплательщика, регистров бухгалтерского учета, бухгалтерской отчетности, налоговых деклараций и т.п. Выездная налоговая проверка проводится, как правило, на территории налогоплательщика и часто становится для него суровым испытанием. В ходе такой проверки представители налоговых органов имеют возможность детально проанализировать финансово-хозяйственную деятельность организации, ведение бухгалтерского учета и начисление налогов на предприятии.

Как подготовиться к выездной налоговой проверке? В интернете имеется немало публикаций на эту тему. Однако, в этих публикациях, как правило, речь идет о том, как затруднить проведение проверки: не допустить превышение полномочий проверяющими, свести к минимуму объем получаемой ими информации и оспорить начисленные ими штрафы и пени. Мы попробуем нарушить эту традицию и поведем речь о том, как подготовиться к выездной налоговой проверке собственными силами предприятия, не рассчитывая на помощь аудиторов. Отметим, что рассчитывать на имеющееся положительное аудиторское заключение налогоплательщику особо не приходится, т.к. оно не является индульгенцией для налоговых органов. С одной стороны, чтобы налоговики приняли годовой отчет, необходимо иметь аудиторское заключение. С другой стороны, в случае выявления нарушений положительное аудиторское заключение не поможет.

Напомним, что в подавляющем большинстве случаев аудиторская проверка бывает выборочной и это обязательно отмечается в аудиторском заключении. Таким образом, как правило, аудиторы не несут ответственность за выявленные после их проверки нарушения ни перед налоговыми органами, ни перед налогоплательщиками.

Готовьте базу

Пунктом 6 ПБУ 4/99 «Бухгалтерская отчетность организации» устанавливается, что бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Таким образом, прежде, чем оценивать правильность начисления налогов, необходимо убедиться в том, что бухгалтерский учет дает полное и достоверное представление о финансово-хозяйственной деятельности предприятия.

Мы разработали комплекс приемов и методов анализа бухгалтерской базы данных, которые позволяют быстро и с минимальными трудозатратами выявить проблемные участки учета, что, в свою очередь, позволяет своевременно, т.е. до начала налоговой или аудиторской проверки, устранить эти проблемы силами предприятия.

Отметим, что разработанные нами приемы и методы не связаны с проверкой правильности начисления налогов, а касаются лишь выявления недостоверного отражения финансово-хозяйственной деятельности организации.

Перечислим основные виды ошибок, на выявление которых направлены разработанные нами приемы и методы. Отрицательные сальдо на активных счетах учета. При этом мы вычисляем ежедневные, а не ежемесячные сальдо. Дублирующиеся наименования контрагентов. Наличие таких дубликатов приводит к искажению реальных дебиторских и кредиторских задолженностей предприятия. Разработанные нами методы позволяют не только быстро выявлять, но и быстро устранять дублирование наименований контрагентов. «Проблемные» контрагенты. «Проблемными» мы называем таких контрагентов, операции с которыми могут вызвать повышенный интерес со стороны проверяющих. По «проблемным» контрагентам важно заранее подготовиться к возможным вопросам, а также с особой тщательностью проверить наличие необходимых первичных документов. Нетипичные проводки. Как правило, в бухгалтерской базе данных имеются проводки, которые как бы «вуалируют» имеющиеся в бухгалтерском учете предприятия проблемы. Например, бухгалтер не хочет привлекать внимание к значительным дебиторским и кредиторским задолженностям, которые вытекают из проводок, подкрепленных имеющимися первичными документами, и делает т.н. «регулирующие» проводки, которые маскируют эти незавершенные расчеты. Такие виды ошибок, на наш взгляд, являются типовыми и встречаются в большинстве бухгалтерских баз.

Не меньше проблем в ходе выездной налоговой проверки создает некомплектность первичных документов, подкрепляющих проводки. Это важная проблема, пути выявления и решения которой требуют отдельного рассмотрения и выходят за рамки данного материала.

Внутренняя проверка должна быть сплошной, а не выборочной

При проведении выездной налоговой проверки полнота и достоверность бухгалтерского учета проводится выборочно. Это означает, что при проверке учитываются не все бухгалтерские записи (т.е. проводки), а лишь определенная их часть. Например, по определенному перечню контрагентов, за определенные интервалы дат внутри проверяемого периода, по определенным видам сырья или продукции. Объясняется это тем, что налоговая проверка законодательно ограничена во времени (как правило, двумя месяцами). В силу этого, анализ завершается, когда выявленных нарушений становится достаточно для привлечения к налоговой или уголовной ответственности – ведь еще надо оставить время на оформление результатов проверки.

Мы считаем, что внутренняя проверка на предприятии при подготовке к выездной налоговой проверке должна быть сплошной, а не выборочной. Ведь неизвестно, какие именно контрагенты, интервалы дат, виды сырья и другие объекты будут выбраны в ходе выборочной налоговой проверки. Это означает, что перечисленные выше 4 основных вида ошибок должны быть выявлены и устранены с учетом полного объема бухгалтерской базы данных, т.е. за весь проверяемый период, по всем контрагентам, по всем видам сырья и продукции на всех счетах бухгалтерского учета.

Почему же мы придаем такое значение выявлению и устранению любых признаков недостоверности отражения хозяйственной деятельности в бухгалтерском учете предприятия? Ведь недостоверное отражение финансово-хозяйственной деятельности само по себе не влечет серьезных штрафных санкций – привести к ним может лишь выявление недоимок по налоговым платежам. Потому что именно очевидные признаки недостоверного отражения финансово-хозяйственной деятельности в бухгалтерском учете предприятия приводят прямой дорогой к углубленному и целенаправленному анализу проблемных участков бухгалтерского учета, вплоть до детальной проверки комплектности первичных документов и проведения встречных проверок.Это можно сравнить с охотником, оглядывающим поле: одно дело, когда никаких признаков дичи не видно, и совсем другое, когда из-за куста торчат заячьи уши…

Активные счета должны быть активными

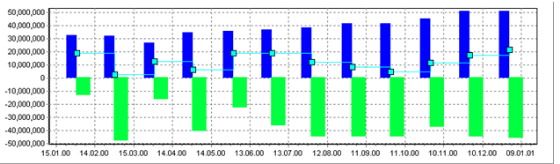

Напомним, что активными считаются счета учета материальных ценностей и затрат. Например, это могут быть банковские счета, имущество на складе и в эксплуатации. Очевидно, что, согласно знакомому со школы закону сохранения вещества, сальдо (т.е. остаток) на активном счете не может быть меньше нуля.Однако, если бухгалтер, стремясь «минимизировать» налог на прибыль, начнет «дорисовать» затраты, то такое вполне может произойти – сальдо по счету может стать отрицательным. На рисунке ниже представлен график остатков на счете «Общехозяйственные затраты» по итогам за каждый месяц. График выглядит вполне здраво: синим цветом отражены дебетовые обороты, зеленым – кредитовые обороты, а бирюзовым – конечные сальдо.

Рис.1 График остатков на счете «Общехозяйственные затраты» по итогам за каждый месяц»

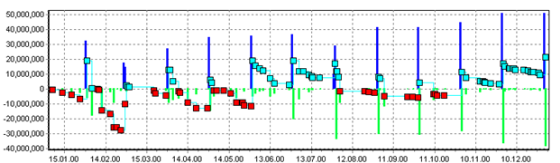

Однако, если построить график оборотов и остатков на этом счете не по итогам за месяц, а на каждый день, то картина может кардинально измениться:

Рис.2 График остатков на счете «Общехозяйственные затраты» за каждый день

Красным цветом на графике отмечены даты с отрицательным сальдо. Подобные результаты бывают и на других активных счетах. Например, на счете «Касса».

Добавим, что приведенный выше пример и все прочие примеры в нашей статье взяты из реальной жизни, а предприятия, на примере которых мы иллюстрируем эту статью, прошли аудиторскую проверку и получили положительное заключение. В действительности, наличие таких, казалось, абсурдных ошибок, как отрицательные остатки на затратных счетах, объясняется просто: отрицательные сальдо наглядно видны на графике ежедневных оборотов. В обычной же бухгалтерской практике выполнять такие расчеты и строить такие графики не принято – обычно бухгалтеры анализируют остатки на конец месяца, а не на каждый день, а результаты расчетов видят не в графической форме, а в табличной. Обычно так же – на конец месяца – рассчитывается сальдо в ходе выездных налоговых и аудиторских проверок. Но не всегда.

Отметим, что, как правило, отрицательные сальдо на затратных счетах появляются в результате завышения себестоимости продукции. Это, в свою очередь, приводит к занижению налога на прибыль. Отрицательные сальдо на счете «Касса» часто является следствием «рисования» кассовой книги. Другими словами, сокрытия части выручки, полученной в виде наличных денежных средств. Очевидно, что штрафы и пени в таких случаях могут достигать весьма значительных размеров. А иногда проблема может переместиться из области налогового законодательства в область уголовного. Всего этого можно избежать, если вовремя выявить и устранить подобные «проблемные» ситуации в бухгалтерском учете.

Выявить и устранить дублирование наименований контрагентов

Распространенной ошибкой также является дублирование наименований контрагентов. Мы имеем в виду ситуации, когда в разных проводках один и тот же контрагент имеет несколько вариантов похожих наименований, например, «Автостиль» и «Автостиль ООО». Это приводит к тому, что дебиторские и кредиторские задолженности не соответствуют их действительным значениям, т.к. вместо одного контрагента в бухгалтерской базе данных их несколько. Что, в свою очередь, приводит к искажениям в бухгалтерской отчетности.

К сожалению, выявить контрагентов, имеющих в проводках похожие, но различные наименования, и устранить эту проблему не так-то просто в силу того, что для выявления можно применять различные методы. Например, можно искать наименования, в которых встречаются одинаковые слова и т.п. Однако, как показывает наша практика, ни один из методов не может дать 100% гарантию результатов. Для повышения точности мы рекомендуем использовать комбинацию различных методов.

Когда наличие дубликатов выявлено, то, чтобы устранить дублирование, надо взаимосвязанно скорректировать проводки, справочники и другие соответствующие данные.

«Проблемные» контрагенты: найти иголку в стоге сена

«Проблемными» мы называем таких контрагентов, операции с которыми могут вызвать повышенный интерес со стороны проверяющих. В первую очередь внимание привлекают контрагенты, расчеты с которыми проводятся при помощи суррогатов денег (бартер, взаимозачеты, расчеты через третьих лиц, расчеты при помощи ценных бумаг и т.п.), длительные незавершенные расчеты и ряд других признаков. По «проблемным» контрагентам налогоплательщику важно заранее подготовиться к возможным вопросам со стороны проверяющих органов, в частности – с особой тщательностью проверить наличие необходимых первичных документов, а также подготовиться к возможной встречной проверке. Основная сложность в процессе выявления «проблемных» контрагентов заключается в том, что контрагентов у организации может быть несколько десятков тысяч, а количество «проблемных» в общем объеме может составлять лишь доли процента. Чтобы быстро и с минимальными трудозатратами выявить «проблемных» контрагентов надо найти способ сгруппировать контрагентов. Если это удастся сделать, то анализировать можно будет не тысячи или десятки тысяч контрагентов, а лишь контрагентов, входящих в «проблемную» группу.

Мы разработали критерии для автоматического разбиения контрагентов на группы по определенным существенным признакам. Выявленные группы мы называем «схемами».

Количество «схем» редко превышает 100-150 вне зависимости от общего числа контрагентов предприятия. Более того, интерес для выявления проблемных контрагентов представляет лишь незначительная часть «схем», которую можно отобрать, задав нужные признаки, а затем детально проанализировать операции контрагентов соответствующих конкретной «схеме».

Нетипичные проводки

Как правило, в бухгалтерской базе данных имеются проводки, которые «вуалируют» имеющиеся в бухгалтерском учете предприятия проблемы. Например, бухгалтер не хочет привлекать внимание к значительным дебиторским и кредиторским задолженностям. Чтобы этого добиться, можно в конце года (перед сдачей годового отчета), сделать «регулирующую» проводку, а в начале следующего квартала сторнировать (т.е. аннулировать) эту проводку, чтобы восстановить реальное состояние бухгалтерского учета.

Если называть вещи своими именами, то это не что иное, как искажение достоверности бухгалтерского учета. Результатом выявления таких проводок в ходе налоговой проверки может быть проведение встречной проверки, которой в ином случае могло бы не быть. Выявить эту маленькую хитрость в базе данных объемом в 450 000 тысяч проводок, казалось бы, очень сложно. Однако в нашем арсенале имеется режим, который позволяет легко выявить нетипичные проводки.

Спасение утопающих – дело рук самих утопающих

Сегодня в России достаточное количество аудиторских компаний, которые предлагают разнообразные услуги в своей области. В основном, эти услуги сводятся к проведению аудита, различного рода консультациям по вопросам налогообложения и отстаиванию интересов компаний в судебных спорах с налоговыми органами. В то же время практически отсутствует предложение услуг по сплошной, а не выборочной проверке готовности бухгалтерской базы данных организации к самому серьезному для нее испытанию – к выездной налоговой проверке. Другими словами, отсутствует предложение услуг, которые позволили бы предприятиям и организациям своими силами устранить недостатки в их бухгалтерском учете, выявленные в ходе такой сплошной проверки.

Мы считаем, что в большинстве случаев предприятия располагают ресурсами, необходимыми, чтобы своими силами устранить выявленные проблемы в бухгалтерском учете: квалифицированным и мотивированным персоналом бухгалтерии, грамотными и технически оснащенными кадрами подразделений информационного обеспечения. Не хватает лишь свежего взгляда и специфичного опыта, чтобы самостоятельно выявить большинство проблем в бухгалтерском учете предприятия.

Описанные выше приемы и методы выявления проблем в бухгалтерском учете являются лишь частью оригинальной высокопроизводительной технологии. Обращайтесь к нам и на следующий день вы получите обстоятельный отчет о состоянии вашей бухгалтерской базы данных.

(Источник: Клерк.ру)